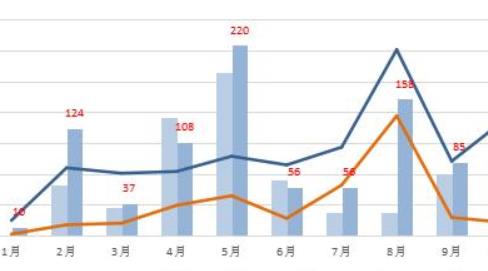

中证转债指数1年分时图

前期股市震荡时表现强劲的转债在2月14日突然大跌,当日中证转债指数大跌3.01%,跌幅超过万得全A指数,单只转债跌幅普遍超过正股。转债基金平均日跌幅超过3%,单只基金跌幅最大达到了5.4%。

金融投资报记者注意到,本次大跌也打断了转债此前的“牛气”和“韧性”。数据显示,2019年至2021年,转债基金三年累计平均回报约85%。机构认为,本轮转债快速杀估值,源于过高的估值水平与相对脆弱的正股层面。未来转债的行情演化,还要看正股支撑强度的变化。

中证转债指数大跌3%

2月14日收盘,中证转债指数收盘价为420.73元,相比前一交易日大幅下跌3.01%,同日万得全A指数单日下行0.73%,转债市场总体跌幅显著较深。2月15日,中证转债指数开盘后快速下探,盘中跌幅最多超2%,随后有所回升。截止收盘,中证转债指数再跌1.52%。

受此影响,转债基金也出现大跌。据Wind统计,2月14日转债基金(只计A类,下同)算术平均跌幅达到了3.22%,共有10只基金跌幅在4%以上,南方希远可转债、南方昌元可转债A跌幅均超过5.4%,这两只基金主要持有G三峡EB1、南航转转、东财转3、温氏转债、川投转债等。

此外,平安可转债A、天治可转债增强A、华夏可转债增强A、工银瑞信可转债、民生加银转债优选A日跌幅也较大,分别为 4.85%、4.69%、4.47%、4.46%、4.44%。

在大跌影响下,今年以来转债基金平均下跌7%以上。南方希元可转债、南方昌元可转债A、宝盈融源可转债A、广发可转债A、民生加银转债优选A今年以来跌幅在15%-12%之间,领跌转债基金。

转债基金已牛了三年

不过,转债基金已经牛了整整三年。

自2019年A股市场开启牛市行情以来,转债市场也随之连续上涨。而当2021年A股市场转入震荡分化、结构性行情为主之后,转债总体仍然延续涨势。Wind数据显示,自2019年初至2021年末,中证转债指数累计涨幅达56.07%,同期沪深300涨幅为64.1%;其中,2021年中证转债指数上涨18.48%,同期沪深300指数下跌5.2%。

转债基金近三年也有非常出色的表现。据Wind统计,2019年至2021年末,34只有可比数据的转 债 基 金 算 术 平 均 回 报 为84.66%,共有9只转债基金回报超过100%。其中,鹏华可转债A、南方希元可转债、易方达鑫转增利A收益率分别达到136.83%、131.75%、128.91%,排名前列;华宝可转债A、前海开源可转债、广发可转债A、博时转债增强A、华夏可转债增强 A、长盛可转债 A 收益率也在100%以上。

2021年A股市场震荡、权益类基金平均收益率只有9%,但当年转债基金算术平均涨幅仍达到21%以上,单只基金年收益率最高达到48.63%。

在业绩带动下,转债基金的资产规模也明显增长,统计去年四季报的规模数据可以发现,转债基金由2019年年初的78亿元左右增长到2021年末的679亿元。其中汇添富可转债和鹏华可转债的资产规模已增至百亿元以上,分别为114亿元和102亿元,而在2019年初仅为3.82亿元和0.46亿元,成为小规模基金逆袭的代表。

观察正股支撑强度

转债市场为突然大跌?持续牛了三年的转债后市将何去何从?

广发证券认为,此前权益市场的集中回调时期,转债体现出了十足的韧性,但兑现防御属性的代价则是估值水平的持续拉伸。而估值拉伸的本质,是透支未来市场对正股的反弹预期,当市场溢价率已达到不断刷新历史高点的高位后,若正股层面依然走弱,那么估值压缩的到来似乎就只是时间问题。

兴业固收黄伟平认为,转债大跌有几方面的原因:一是超预期社融后,股债双杀的表现是本次转债大幅杀估值的直接因素。二是转债过高的估值指向市场相对脆弱,这是快速杀估值的核心因素。三是估值压缩风险部分暴露,但赎回层面的压力目前或暴露有限。未来是否有趋势压力,还需要观察纯债走势和股市结构。

广发证券则指出,当前支撑转债高估值的力量已悉数出现边际变化,叠加估值压缩后,市场溢价率水平仍在历史高位,盲目判断估值冲击“一步到位”并无依据,后市行情演化需要进一步观察正股支撑强度的变化。对于前期从转债基金上获益颇丰的投资者来说,此时也当提高警惕。

北京冬奥会各项赛事激烈进行

北京冬奥会各项赛事激烈进行

多家老字号餐厅推出主题创意

多家老字号餐厅推出主题创意

中俄两国多方面的突破性进展

中俄两国多方面的突破性进展

1月份CPI数据:全国居民消费

1月份CPI数据:全国居民消费

金融机构存贷款稳步增长 楼

金融机构存贷款稳步增长 楼

新车销售由增量市场逐步转向

新车销售由增量市场逐步转向

25年间对厨艺精益求精 覃师

25年间对厨艺精益求精 覃师

48小时点击排行

48小时点击排行