市场避险情绪升温,周一(2月21日)亚市开盘,现货黄金短线跳涨, 盘中一度站上1908.12美元/盎司,创新近8个半月的高点。

年内黄金的涨幅已经超过3%,强于多数风险资产。因为看多黄金未来的表现,全球最大的黄金ETF——SPDR的仓位近期一直呈现稳步增长的态势,目前的持仓达到1024.09吨,而在1月20日,该ETF持仓还不足1000吨。

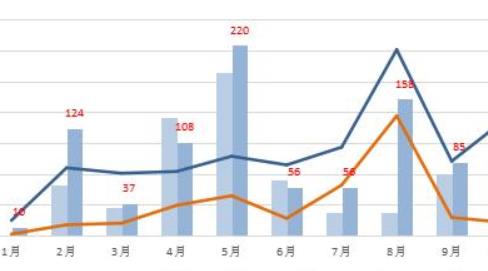

黄金ETF持续净流入

为何今年黄金一改去年颓势,有效对冲通胀上行压力?自美联储1月FOMC会议以来,各类资产的总体表现呈现了商品>股票>美元>美债的排序。缩短期限来看,自2月1日春节以来,黄金价格出现了一波强势上涨,已突破1900美元/盎司关口。

中国国际期货股份有限公司高级研究员汤林闽在接受21世纪经济报道记者采访时表示, 近期黄金走势主要受两大因素影响:一是美联储紧缩政策的步伐及对其预期,二是地缘政治热点俄乌局势升温。

“美联储3月加息基本板上钉钉,市场也早已消化了相关影响,目前的重点在于3月加息的幅度是否能达到甚至超过50个基点。美国CPI数据一直居高不下,市场对加息预期进一步提升。如果美联储采取更激进的动作,无论加息还是缩表,均会对金价释放较高压力。不过,近期一些国际地缘紧张局势推了黄金一把。市场避险情绪升温,资金纷纷涌入黄金,不但令金价完全抹去对美联储激进加息预期所导致的跌幅,而且创出更高水平。”汤林闽表示。

从目前的数据来看,看多黄金一方似乎占据了优势,SPDR的持仓量已经达到1024.09吨,而在今年1月20日,该ETF的持仓量还在1000吨的下方,仅1月21日一日,SPDR就净流入资金16.3亿美元,是自2004年上市以来最大的单日净流入。按吨位计算,净流入量为27.6吨,这也让SPDR的总持仓量再次重返1000吨之上,达到1008.45吨。

“近期现货黄金的波动比较大,且频率较快,已经要求柜台每波动1元/克就需要相应的调整销售价格。” 广东省黄金协会副会长兼首席黄金分析师朱志刚对21世纪经济报道记者表示。

多家机构力挺黄金

由于近期强势的表现,市场对于黄金的走势,逐渐转向多头。

东吴证券分析师陶川十分看好黄金今年的表现,他预计年内Comex黄金价格将突破2000美元/盎司大关。首先,经济增速预期减弱叠加通胀压力上升将成为今年金价的主要支撑因素。回顾去年的黄金走势,虽然全球通胀压力在供应危机下不断累积,但黄金价格自2021年下半年以来一直不见起色。说明在经济企稳阶段,需求大幅回升所带来的通胀压力对金价的影响并不明显。然而,近期IMF、WB等国际组织接连下调经济增长预期,美债利差走阔,美国2022年经济衰退概率有所上升;1月超预期的CPI同比增速推升了市场对于通胀问题的担忧。在这两方面因素的共同作用下,黄金的抗通胀、抗风险能力得以体现。

第二,加息周期下黄金价格与美国实际利率的负相关关系往往会失效。虽然金价与美债实际收益率有着极强的相关性,但从历次美国加息周期,尤其是美联储年内加息次数较多时期的金价表现来看,市场往往更加关注加息对经济增长的影响,而在这种担忧下,黄金的避险属性会得到凸显。

高盛也是黄金坚实的多头,高盛指出,黄金最重要的两个驱动因素是“恐惧”(投资需求的驱动因素)和“财富”(新兴市场购买力的驱动因素)。虽然美国的实际利率通常是恐慌情绪的晴雨表,但在货币刺激期间,其信号能力在经济周期的后期会失效。相反,在那种情况下,市场对衰退风险的评估会是衡量恐慌情绪更好的指标。基于美国经济放缓的预期和市场对经济衰退担忧的加剧,高盛预计,到2022年底黄金ETF的增持量将增长至每年300吨。同时,新兴市场以美元计价的GDP预计将增长10%,高盛认为,黄金12个月后的价格将为2150美元/盎司。

不过国贸期货的研报却建议布局黄金空单。国贸期货的理由是:短期来看,避险短期仍可能会对贵金属价格构成支撑。且1月会议纪要未就3月是否加息50个基点给出清晰线索,因此贵金属价格短期或继续以避险逻辑为主,维持偏强震荡。但中期而言,地缘政治风险对贵金属价格的支撑往往不具备可持续性,时间较短,加上美联储加息或快于过去任何一轮加息周期(4-5次),实际利率跟随名义利率回升至-0.43%,且未来仍有回升空间,加上预计美元指数仍有上行空间,故认为贵金属价格中期仍会承压,当前是逢高建仓较好的机会,建议投资者择机沽空。

关键词:

鹤壁经开区政务服务加快推进

鹤壁经开区政务服务加快推进

机构大额买入天齐锂业 主力

机构大额买入天齐锂业 主力

国内整车出口迎来黄金发展期

国内整车出口迎来黄金发展期

1月份CPI数据:全国居民消费

1月份CPI数据:全国居民消费

金融机构存贷款稳步增长 楼

金融机构存贷款稳步增长 楼

新车销售由增量市场逐步转向

新车销售由增量市场逐步转向

冰雪保险或附加高风险运动意

冰雪保险或附加高风险运动意

48小时点击排行

48小时点击排行