股价从最低点的3.1元,上冲至目前的4.78元,用时短短三个多月,累计涨幅就已超过50%。引爆股价的燃点,不过是公司股票简称的变更。

这次,更名后股价大涨的主角,是元宇宙概念热门股汤姆猫(300459.SZ)。但这个炙手可热的股票简称,今年8月才开始使用。今年8月改名、9月主动搭上“元宇宙”便车,推动汤姆猫的股价,短时间内最多上涨了八成。在这之前的半年里,其只有三个交易日的涨幅超过5%。

这已经不是汤姆猫第一次更名。自2015年上市以来,短短六年多时间里,原名浙江金科的汤姆猫,已经三次改名。几乎每次改名,股价都能借风起舞。

汤姆猫每次更名,都与业务转型、大额收购有关。原本主营过氧化物制造的汤姆猫,从上市第四个月开始,就紧贴市场热点,进行大额并购,将业务从化工业,一路延伸到移动互联网、文化娱乐,再到如今的元宇宙。

汤姆猫收购的规模,累计已高达百亿元,而借助收购,公司市值也从最初的20余亿元,增长到如今的近170亿元。伴随着股价、市值上涨,已获数十亿元交易对价的公司实际控制人、交易对手,又减持套现超过16亿元。而减持的过程中,内幕交易、大额资金占用一路随行。留给上市公司的,却是业绩巨亏、大额资产减值的一片狼藉。

更名的玄机

在A股市场,如果提起“汤姆猫”最早的公司和证券简称,恐怕没有多少投资者知道。实际上,汤姆猫这个名字,也不过才使用了三个多月。

8月18日发布的公告显示,2017年持有全球知名 IP品牌“会说话的汤姆猫家族”以来,公司以“会说话的汤姆猫家族”IP 为核心内容,在线上推进 IP 移动应用、动漫影视等 业务,线下布局了衍生品、授权、亲子主题乐园等业态。

2020年年报显示,公司全年收入为18.07亿元,营业利润为7.87亿元。而同期公司海外子公司、“会说话的汤姆猫”缔造者Outfit7 实现营业收入13.29亿元,同比增长40.5%,占公司总营业收入的 73.53%;营业利润为7.83亿元,占公司营业利润的99.49%,已成为公司最主要、最核心的业务收入来源。

更名对疲软的股价的提振作用可谓立竿见影。更名当天(8月19日),汤姆猫就以6.05%的涨幅收盘,盘中最大涨幅更是接近18%。在这之前,汤姆猫少有这样的大涨。从今年2月初到8月中下旬,其股价从4.18元,一路阴跌至3元左右,其间只有三个交易日涨幅超过5%。

但这只是开始。今年7月份以后,受一系列事件影响,“元宇宙”逐渐成为资本市场最热门的概念。9月8日,汤姆猫在互动平台,回答了多个投资者有关元宇宙达的问题,称元宇宙已不是概念,而是互联网行业发展方向之一,公司已经成立了相应的发行专项工作组,并协调国内外的研发团队,对特定产品立项与概念开发。

此言一出,股价闻声而动,当日即以20%的涨停收盘。随着市场情绪升温,到11月8日,汤姆猫股价最高上摸至5.65元,较8月18日收盘价(3.14元)累计大涨近80%。后来虽有回落,但最新收盘价4.78元,累计涨幅仍接近53%。

这已经不是汤姆猫第一次更名。汤姆猫的前身浙江金科,原本是一家过氧化物制造商,2015年5月在创业板上市,虽然上市只有六年多,但至今已经历三次更名。第一次是在2016年7月,公司简称由浙江金科变为“金科娱乐”。2017年8年更名为金科文化后,又在2021年8月19日更名为汤姆猫。

和这次一样,汤姆猫每次更名,都与业务转型、大额收购有关。

上市才四个多月的2015年9月,汤姆猫就启动了收购,次年4月作价29亿元,收购了移动游戏发行运营商杭州哲信信息技术有限公司(下称“哲信信息”)。收购完成3个月后,公司以摆脱单一产业对宏观经济的依赖为名,更名后将向化工+和移动互联网游戏双主业转型。

第一次更名后不到一个季度, 2016年10月31日,汤姆猫再次启动重大收购,并在次年8月以42亿元的价格,收购Outfit7 56%的股权,这也是该公司现有名称的由来。

这次收购完成后的2017年8月,汤姆猫进行了第二次更名,原因是经过持续加大投入,围绕“运营推广+大数据分析+IP 版权+渠道服务+投资孵化”,业务已超出移动互联网娱乐文化范围。

汤姆猫每次更名,几乎全赶上了好时候,股价都能在站在风口上起舞。

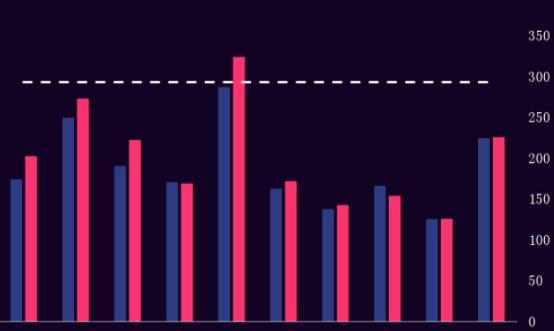

第一次更名一个月后的2016年8月,汤姆猫股价开始暴涨。从拉升之前的5元左右(前复权),快速拉升刷新历史高点(10.73元)。不到一个月时间,累计涨幅就超过一倍,总市值超过300亿元,达到上市之初的4倍以上。第二次更名后的涨幅,虽然略逊于前后两次,但当月涨幅也在23%以上。

截至11月22日收盘,汤姆猫最新股价为4.78元,总市值168亿元,虽然仅有最高点的一半左右,但相较于年内低点(2.81元)仍累计增长逾70%。

并购资本局

上市之初,汤姆猫的主要生产氧系漂白助剂 SPC 等产品。虽然是行业龙头,但利润仍然无法与互联网行业相比。从公司发展的角度,从化工行业进入互联网,似乎也无可厚非。

然而,无论是哲信信息,还是Outfit7,两次大额收购,汤姆猫都给出了与前两者业绩或原股东成本不相称的对价。

汤姆猫2016年4月披露,收购哲信信息的总交易额,高达50亿元。令人乍舌的是,汤姆猫当时的市值,仅在80亿元左右,收购启动时还不到60亿元。

根据披露信息,整个收购包括两部分,其中以29亿元收购哲信信息100%股权,包括股份支付20.3亿元、现金支付8.7亿元。同时,上市公司还募集配套资金21亿元。

在这桩收购中,汤姆猫给了哲信信息极高溢价。数据显示,2015年前11个月,哲信信息营业收入2.51亿元,净利润3599万元,账面值为2.52亿元,评估值却达26亿元,增值率935.59%。 29亿元的交易对价,增值率接近12倍。

而在同一时间,汤姆猫的净资产仅为6.4亿元,货币资金更是只有1.7亿元,还不到收购需要支付现金的20%。

收购汤姆猫系列IP运营主体Outfit7的对价更高。2015年至2017年6月,Outfit7营业收入约7.5亿元、6.8亿元、4.2亿元,营业利润约5.7亿元、4.8亿元、3.2亿元,2017年8月收购完成时,总交易额、股权对价均超过80亿元。

与收购哲信信息一样,Outfit7的交易也包括两部分:以42亿元的价格,收购杭州逗宝网络科技有限公司、上虞码牛通讯技术有限公司 (下称“杭州逗宝”、“上虞码牛”)100% 股权,进而持有两者名下的 Outfit7 的56%股权,同时募集配套资金3.1亿元,合计金额达45.1亿元。

但这并非全部。在此之前的2017年1月、6月,汤姆猫全资子公司金科香港,就从欧亚平手上,受让了联合好运集团控股有限公司35%股权。当时,联合好运持有Outfit7全部股权。

金科香港取得联合好运股权的代价,汤姆猫没有直接披露。但收购草案显示,截至2017年6月底,存在应付联合好运股权收购款40.6亿元。截至报告书签署日,款项已支付,

收购方案披露时,联合好运持有Outfit7的44%股权。按照上述数据计算,交易完成后,当时的金科娱乐,合共持有Outfit7约70%股权,合计支付低价近83亿元,对应估值约为90亿元。

披露还显示,2016年底,Outfit7私有化时,估值约为10亿美元。短短几个月后,汤姆猫收购时,就为此付出了近5亿美元的溢价。

高溢价背后的秘密

无论是哲信信息,还是Outfit7,被汤姆猫收购前夕,都出现了复杂的股权变动,和资产、营收的突击增长。

哲信信息历次增资时,新进股东给出的估值都不高。根据汤姆猫披露,2014年10月,钱江创投以1.45亿元的估值,出资1100万元,认缴哲信信息出资额8.18万元。大约一个月后,凯泰投资出资1000万元入股时,给出的估值也只有2亿元。

直到收购启动前后的两个月,哲信信息还在引进股东、转让股权。2015年8月,银江股份以9100万元,认购哲信信息7%股权,给出的估值也只有 13亿元。稍晚后,滨江众创投资时的估值,甚至只有8.2亿元,只有此后自然人吴刚间接入股时,其估值才达到20亿元。

正是这些增资,撑起了哲信信息的营收、资产规模。数据显示,2013年、2014年,哲信信息营业收入仅为77万元、4824万元、净利润—42万元、—1955万元。而成立两年后的2012年5月,其实收资本才增加到100万元。汤姆猫收购前的一年,经过多次增资,其注册资本才达到5000万元。

突击增资后,估值随即大幅提升。2016年4月,汤姆猫完成收购时,哲信信息估值,已经达到29亿元,相较于2014年10月增资时,已经提升了整整20倍。

估值短时间大幅提升,带来的是从资本的财富盛宴。

公开信息显示,除了王健、方明等三方,哲信信息的其他股六家股东,在汤姆猫收购过程中,共计获得7.2亿元以上对价,短短一年多,就获得了平均数倍的回报。

以收益最高的凯泰投资为例,其入股哲信信息的成本为1900万元,收购对价却达2.55亿元,回报率高达12倍以上。钱江 创投则以1000万元的成本,获得对价5680万元,回报率亦达 468%。

不过,赚得最多的还是哲信信息大股东王健。在这起收购中,他获得现金、股份对价共计13.8亿元。加上其父间接持股,对价接近14.4亿元。仅仅一年有余,其所持股权就增值数十倍之多。

值得注意的是,与汤姆猫一样,哲信信息这些赚得盆满钵满的股东,大多数都来自浙江和杭州。

收购哲信信息的过程中,汤姆猫实际控制人朱志刚并未直接才能与股权交易。而并购Outfit7时,通过复杂股权变动后,朱志刚终于成为上市公司交易对象。

汤姆猫运作收购期间,Outfit7经历了系列股权变动。2016年10月底,汤姆猫启动收购。收购筹划期间的2016年11月15日,联合好运成立,并在2016年12月底以10亿美元,取得 Outfit7全部股权。

根据汤姆猫披露,联合好运由欧亚平持股95%。 2017 年 6 月 5 日,联合好运将Outfit7 各 28%的股权,无偿转让给Lily、Ryuki 。期间,金科香港还分两次受让联合好运35%股权。

两个月后,前述56%的股权,又以6亿美元的总价,转入杭州逗宝、上虞码牛手中。在这之前不到一个月,朱志刚、王健联袂现身,分别获得杭州逗宝32.1429%股权。上市公司并购后,两人获得对价均为6.75亿元。

通过两起并购,王健所获对价超过20亿元。披露显示,王健1988年出生,2009年毕业于浙江工业大学。何以如此受到朱志刚青睐?目前并无太多信息。

除了王健,欧亚平也是汤姆猫并购的最大受益者。按照上述数据计算,借助并购,他从上市公司获得的对价已达80亿元左右。按照持股比例计算,通过联合好运,他目前仍持有Outfit7约26.4%的股权。根据媒体报道,欧亚平和金科文化实控人朱志刚曾有诸多交集。

大股东套现数十亿

总额超百亿的巨额并购,大幅拉升了汤姆猫的股价和市值,朱志刚和王健等股东,也随之大量减持套现。

最新的减持,就发生在被贴上“元宇宙”标签,股价大涨后的11月。披露显示,11月10日至13日,其控股股东金科控股集团有限公司(下称“金科集团”)通过大宗减持,共计减持约2217万股,共计套现超过1.04亿元。此前的11月3 日、4日,金科控股及其控股股东朱志刚,共计减持3499万股,套现金额约为1.5亿元。

更早的2016年至2019年6月间,朱志刚家族就已三次共减持约2650万股,套现金额达到2.6亿元左右。而在2019年11月至今年3月,朱志刚家族累计减持汤姆猫约5770万股,按减持均价计算,套现金额约1.1亿元。上市以来,朱志刚家族合计套现已超6.2亿元。

除了减持,金科集团还曾占用上市公司大额资金。年报审计机构发现,截至2019年底,汤姆猫其他应收款中,应收金科集团15.5亿元,实质为关联方资金占用。审计报告出具时,金科集团尚未归还。

汤姆猫随后披露,截至2020年4月28日,金科集团占用余额达16.7亿元。2018 年至2020年4月,金科集团及其关联方,非经营性占用上市公司资金发生额达20.7亿元、43.3亿元、29.7亿元,期末占用余额2.1亿元、15.4亿元、16.7亿元。直到去年9月,金科集团才将占用资金归还完毕。

蹊跷的是,归还占用资金前两个月,汤姆猫作价15.5亿元,收购了金科集团名下一项商业地产。扣除相关往来款、担保外,汤姆猫实际支付代价约10亿元。随后,金科集团就归还了10余亿元占用资金。

王健的减持规模更大。根据披露,自2019年7月19日以来,王健累计减持约2.76亿股股票,对应套现金额在10.1亿元左右。加上收购哲信信息所得现金,其累计从汤姆猫获得现金近20亿元。

值得注意的是,王健涉嫌内幕交易、违规减持。今年9月14日至22日,王健被动减持汤姆猫3386万股,套现金额近1.6亿元。但上市公司称,王健并未提前告知,公司对此亦不知情。而在2020年12 月, 2019年11 月至 2020 年3月期间,减持涉嫌内幕交易,王健已被立案调查。

主要股东套现数十亿,留给上市公司的却是一片狼藉。

2019年,汤姆猫计提信用、资产减值准备近30.9亿元,仅商誉减值达26.1亿元。其中计提的哲信信息资产减值,就达23.2亿元。 同期,Outfit7净利润7445.57 万欧元,折合人民币5.74亿元,业绩承诺完成率仅为67.68%。

粮食供给安全的要求越来越高

粮食供给安全的要求越来越高

2022年服贸会增加赞助商层级

2022年服贸会增加赞助商层级

高标准自贸区网络加快打造

高标准自贸区网络加快打造

GDP万亿城市进入新一轮的升

GDP万亿城市进入新一轮的升

长沙实现数字人民币税款缴纳

长沙实现数字人民币税款缴纳

新车销售由增量市场逐步转向

新车销售由增量市场逐步转向

中国文旅创新发展 消费市场

中国文旅创新发展 消费市场

48小时点击排行

48小时点击排行