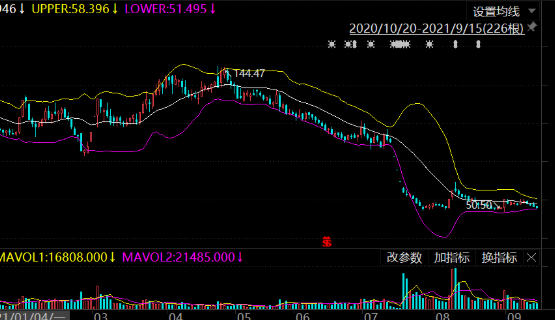

自2015年811汇改以来,人民币对美元汇率与美元指数之间的负相关性显著增强。当美元指数下行时,人民币对美元汇率通常会升值;而当美元指数上升时,人民币对美元汇率通常会贬值。

然而,近期以来,人民币对美元汇率与美元指数却呈现出较为少见的双双上涨态势。例如,8月底至11月15日,美元指数由92.65上升至95.52,升值了3.1%;同期人民币对美元汇率中间价由6.4679上升至6.3896,升值了1.2%。在美元走强的背景下,人民币对美元汇率继续升值,这意味着人民币对一篮子货币的有效汇率升值得更快。同期,人民币对CFETS篮子汇率指数由98.65上升至101.08,升值了2.5%。

近期美元指数显著上升的最重要因素,是在史无前例的扩张性政策刺激下,美国通货膨胀率显著上升,导致美联储不得不开始缩减量化宽松政策,并在未来可能提前加息。在疫情冲击下,2020年美国政府实施了极其宽松的财政货币政策。2020年美国财政赤字占GDP比率超过15%。从疫情暴发至今,由于大规模量化宽松政策的实施,美联储资产负债表总规模几乎翻了一番。

一方面,由于美国宏观政策刺激偏向于需求面(例如财政大规模向中低收入家庭发钱),导致美国国内需求面的复苏显著快于供给面;另一方面,全球疫情大暴发导致大宗商品供应与远程运输能力显著下降,推升了全球大宗商品价格。此外,在美国经济显著复苏的前提下,美国政府的财政货币正常化明显滞后。以上三股力量导致美国的通货膨胀率自2021年年初至今快速攀升。1月至10月,美国CPI同比增速由1.4%上升至6.2%,这是1991年11月以来的最高通胀水平。同期美国核心CPI同比增速也由1.4%上升至4.6%。

虽然美联储在疫情后更改了货币政策规则,将通胀目标制改为平均通胀目标制,这意味着美联储对暂时性通货膨胀的容忍度有所提高。然而,考虑到从4月至10月,美国核心CPI同比增速已经连续7个月超过2.0%的目标水平,且仍处于上升通道,美联储也不得不开启货币政策正常化的步伐。近期美联储宣布,从11月起开始缩减量化宽松政策的规模,在2022年6月底结束本轮量化宽松。目前市场普遍预测是,美联储可能在2022年下半年启动加息。

货币政策正常化无疑会导致美国短长期利率上行,从而推动美元指数上升。美国10年期国债收益率已经由8月初的不到1.2%上行至11月15日的1.63%。

美元指数上行意味着美元总体上对欧元、日元、英镑、瑞士法郎与瑞典克朗等发达国家货币升值。既然如此,在美元指数上行的背景下,人民币对美元汇率为何仍能保持升值状态呢?笔者认为,这背后有几方面原因。

首先,下半年,中国出口增速继续保持强劲,带动货物贸易顺差创出阶段性新高,而贸易顺差推动了人民币汇率走强。8月至10月,按美元计价的中国出口月度同比增速连续3个月超过25%,这3个月的货物贸易顺差不断攀升,分别为584亿、668亿与845亿美元。845亿美元甚至创下了有史以来中国月度货物贸易顺差的新高。

其次,由于疫情后中国经济复苏早于其他国家,且中国长期利率显著高于主要发达经济体,导致中国对短期资本流动的吸引力较强。货物贸易顺差加上跨境资本流入,使得总体上中国面临跨境资本净流入。例如,7月至9月的银行代客结售汇顺差分别为129亿、181亿与268亿美元,3个月累计578亿美元,显著高于2020年同期的107亿美元以及2019年同期的132亿美元。跨境资本净流入意味着国内外汇市场上美元供过于求,这也会推动人民币对美元汇率的升值。

再次,中国外汇储备规模稳中有升,增强了国内外投资者对人民币汇率的信心。2017年至2020年,中国外汇储备的月度平均规模分别为3.07万亿、3.11万亿、3.10万亿、3.13万亿美元。1月至10月,中国外汇储备的月度平均规模达到3.21万亿美元,显著高于之前数年的平均水平。尤其值得一提的是,由于2021年年初至今美元指数总体走强,这会对中国外汇储备形成负向估值效应,在这一背景下,2021年10月中国外汇储备规模依然稳定在3.22万亿美元,这说明外汇储备的流量增长可能更快。

展望未来,随着美联储货币政策正常化,美元指数仍有一定的温和上升空间,但在2022年破百的可能性依然较小。考虑到目前人民币对CFETS汇率指数已经处于自2015年12月以来的新高,预计下一阶段人民币有效汇率继续升值的空间较为有限。如果在美联储持续收紧货币政策的外部环境下,为了提振国内经济增长与防控系统性金融风险,中国货币政策出现边际放松的话,那么人民币对美元汇率有望温和回落。

(作者系中国社会科学院金融研究所副所长、国家金融与发展实验室副主任)

粮食供给安全的要求越来越高

粮食供给安全的要求越来越高

2022年服贸会增加赞助商层级

2022年服贸会增加赞助商层级

高标准自贸区网络加快打造

高标准自贸区网络加快打造

GDP万亿城市进入新一轮的升

GDP万亿城市进入新一轮的升

长沙实现数字人民币税款缴纳

长沙实现数字人民币税款缴纳

新车销售由增量市场逐步转向

新车销售由增量市场逐步转向

中国文旅创新发展 消费市场

中国文旅创新发展 消费市场

48小时点击排行

48小时点击排行