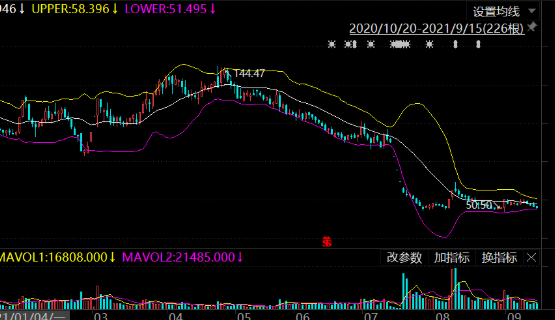

牧原股份日K线图

3月7日晚间,牧原股份(002714)、温氏股份(300498)等多家猪企披露了2月销售简报。金融投资报记者注意到,虽然各家企业销量表现差距较大,但价格下跌是共同主线。业内人士指出,2022年春节后,猪价加速下跌至12.5元/公斤附近,生猪养殖行业陷入猪价下跌、原材料价格上涨的双面挤压格局,2022年上半年注定是行业更为难熬的“寒冬”,三季度猪价有望出现拐点。

饲料上涨带来压力

今年1-2月,牧原股份销售生猪783.1万头,销售收入101.62亿元;商品猪销售均价12.38元/公斤,较2021年12月下降16.07%,较去年同期均价26.95元/公斤已经腰斩,同比降幅达54%。近一年来,牧原股份猪价在下滑后又经历了一段时期的震荡,在去年9月触及阶段低点11.49元/公斤,并于年底呈现翘尾行情,但今年以来又逐步下行。

温氏股份的生猪价格同样出现下滑。公告显示,公司2月份销售肉猪106.9万头,实现收入15.75亿元。毛猪销售均价为12.55元/公斤,环比下降10.93%,同比下滑55.87%。温氏股份表示,2月份公司肉猪销量同比上升,主要原因是投苗增加和生产成绩提高;肉猪销售均价同比下降,主要是受国内生猪市场行情变化的影响。

正虹科技也于3月7日发布了销售简报,公司今年2月销售生猪0.71万头,销售收入为934.07万元,环比分别减少53.08%、63.16%,同比降幅分别为4.58%、49.66%,收入降幅明显大于销售量降幅。由此可见,正虹科技生猪价格也在持续下行。公司坦言,销售收入下降主要是由于生猪市场销售价格下降,以及公司适当调整生产经营计划,生猪出栏量减少所致。

广弘控股表示,因生猪销售均价降低叠加销售量减少导致收入下降。公告显示,广弘控股今年1-2月份累计销售生猪1.55万头,收入为1219万元,生猪销售均价15.04元/公斤,同比变动分别下降46.8%、80%、77%。其中,2月销售生猪7427头,收入651万元,生猪销售均价14.58元/公斤,环比下降6.6%,同比降幅更是高达82.5%。

在猪价下滑同时,猪企还承受着饲料成本上涨所带来的压力。农产品价格快速上涨进一步推高玉米、豆粕等饲料原料成本,生猪育肥饲料价格今年已至少提价3次。Wind数据显示,温氏股份和牧原股份在近1周内获机构调研家数分别为86家、54家,被调研次数分别为3次、2次。在调研中,温氏股份提及饲料原料价格波动幅度较大的问题,其还表示,俄乌冲突对全球范围内的大宗农产品原料供应及价格带来不确定性与波动,造成饲料原料价格上涨,但这是整个养殖行业需要共同面对的问题。

产能去化或将加速

事实上,去年以来猪肉价格持续下跌,饲料价格近期大幅上涨,再叠加此前扩展导致的成本增长,上市猪企业绩已普遍承压。

Wind数据显示,2021年,多家猪企亏损严重,温氏股份归母净利润约亏损133亿元,正邦科技则预计2021年归母净利润亏损182亿元至197亿元,后者还因此收到了深交所的关注函。与此同时,唐人神预计2021年归母净利润亏损9.8亿元至11.5亿元,金新农预计2021年归母净利润亏损8.2亿元至9.95亿元。

牧原股份则被市场称为猪企中“极少数盈利者”,尽管公司2021年前三季度净利润下滑近六成,但已实现87.04亿元的盈利。面对猪价下行和饲料原料上涨的压力,牧原股份表示,“公司持续采取多种措施降低饲料原料采购成本,提升盈利能力。公司现阶段成本在15元/公斤左右,在剔除粮食价格变动影响的条件下,公司已阶段性达成13元/公斤的完全成本为2022年成本下降的奋斗目标。”

业内认为,相关企业将加速产能去化,业绩最差时点已过,养殖股将面临情绪和业绩修复,猪价三季度有望进入回升通道。

中原证券指出,自2021年7月能繁母猪存栏量开始环比下降,截至目前,产能调减幅度已达到5%-6%,预计2022年4、5月份市场上生猪供应将到达峰值,2022年下半年生猪供应发生显著变化。另一方面,2022年3月初发改委启动了2022年第一轮冻猪肉收储,此次预计收储4万吨冻猪肉。中央收储难以改变生猪价格趋势,但可以在一定程度上提振市场信心,形成猪价的底部区间。生猪价格本质上取决于市场供需关系,建议在周期拐点到来之前,持续关注行业产能去化程度。

国联证券认为,2021年6月是能繁母猪存栏高点,按养殖周期估算,预计2022年4月-5月为猪价最低点。从资金面看,当前暂未出现大范围资金链断裂情况;从母猪效能看,三元淘汰、二元回补,2022年能繁母猪效率MSY(一头能繁母猪年提供生猪出栏头数)有望恢复至18头;从情绪面看,2020年猪周期的赚钱效应使得养殖户对补栏持观望态度。2021年6月至今,能繁母猪存栏累计去化6%,国联证券预计2022年上半年猪价仍将处于下降通道,二季度和三季度猪价可能出现拐点,2023年猪价有望上涨。

*ST新亿面临重大违法强制退

*ST新亿面临重大违法强制退

顺丰控股发布股份回购公告

顺丰控股发布股份回购公告

数字化成为餐饮行业转型升级

数字化成为餐饮行业转型升级

成都银行将于近期发行可转债

成都银行将于近期发行可转债

金融机构存贷款稳步增长 楼

金融机构存贷款稳步增长 楼

新车销售由增量市场逐步转向

新车销售由增量市场逐步转向

48小时点击排行

48小时点击排行