文/乐居财经 徐酒眠

分拆物业IPO,力高集团(01622.HK)的决心与迫切似乎尤为强烈。力高健康生活在经历两次递表后,终于迎来上市的曙光。

前脚刚刚通过港交所聆讯,后脚全球发售招股章程紧随而来了。3月22日,力高健康生活公告称,拟全球发售5000万股股份,其中香港发售股份500万股,国际发售股份4500万股,另有15%超额配股权。

预计发售价在4.10-5.10港元/股范围,最多将募资2.55亿港元,预期股份将于3月31日在港交所主板挂牌上市,股票代码2370.HK。

通过聆讯又及时启动招股,力高健康生活一只脚算是踏上了港交所。不过,对比前一步上市的金茂服务(00816.HK),在五大基石投资者斥巨资鼎力相助的情况下依旧没有摆脱破发局面,力高健康生活在0基石投资者的背景下,登陆资本市场招股压力凸显。

去年5月,港交所新规出台,抬高上市门槛。不久,力高健康生活就递交了上市申请,冲击新规落地前的最后窗口期意图明显。

然而现实骨感,在管规模过于“迷你”、盈利也不算佳,同时还对母公司依赖较高,再加上资本与市场对物企上市热情退却、物业股面临估值回调,直到去年12月招股书到期失效,力高健康生活都未能如愿等来港交所的那一张入场券。

首战折戟并未动摇力高集团分拆物业IPO的决心,相反,似乎进一步提升了迫切度。招股书失效三天后,力高健康生活再度向港交所提交了上市申请。二度递表88天,终于等来了过会的通知书。

眼下,力高健康生活全球招股已启动,大股东及创始人黄若虹与黄若青兄弟即将迎来自己的第二家上市平台。然而,在这个愈加严苛的物业股资本市场环境下,力高健康生活能否经受最终的上市考验还是未知数。

在管总建面仅1390万方

力高健康生活的底子单薄,目前各项指标发展都不及行业均值水平。

招股书数据显示,截至2021年9月30日,力高健康生活在管项目总计达91个,在管总建筑面积达1510万平方米,订约管理位于中国11个省、市及自治区的28座城市的133个项目,合约总建筑面积为2350万平方米。

而截至2021年6月30日,上市物企中在管规模不足1500万平方米的仅有4家,分别是新希望服务1250万平方米、烨星集团810万平方米、宋都服务770万平方米、兴业物联360万平方米。

在管体量不具竞争优势,力高健康生活营收对母公司的依赖度较高。2018年—2020年,力高健康生活总收入分别为1.24亿元、1.80亿元、2.21亿元。其中大部分来自力高集团及其合营企业或联营公司所开发物业,对应占比分别为97.8%、96.2%、91.3%。

力高健康生活在第三方市场的竞标能力也较弱,2018年-2020年,以及截至2021年9月30日,独立第三方物业开发商的物业管理服务中标率分别为25.0%、18.8%、27.8%,以及22.2%。

为扩增独立性,递表之前力高健康生活曾对价255万元收购了独立第三方物企芜湖市森林物业管理有限公司51%的股权。不过,截至2021年9月30日,力高健康生活在管面积中来自关联方的占比达66.2%;同期,其总收入为2.60亿元,其中关联方贡献了近八成,占比79.0%。

盈利能力方面,2018年-2020年,力高健康生活毛利率分别为21.02%、30.93%、34.66%;净利率分别为8.95%、16.49%、19.86%。“双率”增速逐渐趋缓,到去年前九个月甚至出现下跌。

截至2021年9月30日,力高健康生活的毛利率、净利率分别为33.29%、10.57%;较上一年同期,毛利率跌去2.58个百分点,净利率跌去率9.91个百分点。

经营成色不佳,一定程度将影响着资本市场和投资者对力高健康生活的信心。根据全球发售招股书披露,力高健康生活并未引进任何战略投资者或基石投资者。3月22日—3月25日公开招股能吸引多少投资者的投票,还是未知数。

母公司债务“埋雷”

“倘力高集团的财务状况恶化,我们可能无法自关联方收取贸易应收款项并可能会受到严重不利影响。”力高健康生活对母公司颇为依赖,但这个“靠山”却并不稳固。

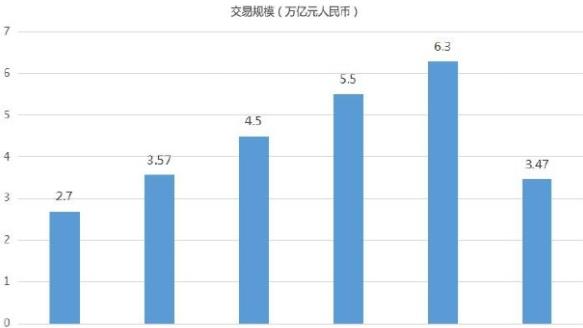

一方面,力高集团面临大量到期债务;另一方面,力高集团发展规模有限,目前销售已表现出疲软。

截至2021年9月30日,力高集团负债资产比率为76.9%、淨资本负债比率为52.1%,同期现金对短期借款比率为1.23。

数据显示,力高集团2022年底之前有5.41亿美元债券到期。与此同时,今年3月份还有一笔8亿元的银团贷款也面临到期。据此,力高集团在3月、4月要偿还的债务有近25亿元。第三方机构惠誉认为,在控股公司层面的现金仅有21.5亿元的情况下,公司将不足以覆盖即将到期的债务。

偿债临界点已近,力高集团销售情况也不及预期。数据显示,力高集团与其附属公司及合营公司今年内累计实现合约销售约45.20亿元,建筑面积约52.65万平方米,分别同比下降18.3%和22.76%。其中,2月份仅实现合约销售约19.03亿元。

母公司力高集团债务到期兑付能力不足,且有进一步违约的风险,一定程度上也给力高健康生活未来的发展带来了诸多确定性。

一方面,力高健康生活的贸易应收款项大部分来自力高集团及关联方。2018年—2020年,以及截至2021年9月30日,力高健康生活的贸易应收款项为2410万元、4840万元、9430万元,以及1.43亿元,其中关联方的贸易应收款项总额占比分别为46.9%、57.9%、57.2%,以及44.7%。

另一方面,地产母公司债务承压,物业公司被摆上货架的前车之鉴比比皆是。在当下地产与物业关联方信任危机加剧的环境下,力高集团的债务危机,或将增加资本市场对力高健康生活发展的担忧。

事实上,力高健康生活的现金流情况也不容乐观。截至2021年9月30日,力高健康生活录得经营活动现金流量负值,约1390万元。同期,其账上现金约为7383万。

55%资金用于投资与收购

根据全球发售公告披露,力高健康生活计划将IPO所得款项净额的约55%用于寻求选择性战略投资及收购机会,以进一步扩大业务的规模和地理覆盖范围,以及扩展服务组合。

“毛利率低、收缴率低,住宅的钱是最难赚”,不止一个物业人曾感慨如斯。而力高健康生活却还在选择与住宅物业“死磕”。公告披露,投资收并购款项中的70%,将用于收购专注于住宅物业项目的物业公司;余下的30%,将用于收购具有多元化在管物业组合的其他物业管理公司。

尽管力高健康生活表示并无物色任何收购或投资目标,不过对于潜在目标公司的甄选有着较为明晰的要求:优先于已有布局的长三角与大湾区,同时标的公司的在管面积在100万至500万平方米、最近财年度的营运收入在1000万至1亿元。此外,对于多元化物业组合,非住宅物业的在管面积要超过50%。

不过,以力高健康生活预计的募资净额规模而言,其未来在收并购狩猎场上对优质标的的竞争,并无太大优势。当下,物业收并购市场风起云涌,行业整合加速,越来越多的标的入场。物管行业收并购进入白热化阶段,留给不具资金实力的中小型物企的机会,并不如想象中的多。

头部物企的核心在管面积及未来增长潜力难以撼动,在此情况下,力高健康生活仍然将投资收并购的大部分募集资金偏向基础住宅物业,而不是通过差异化发展竞争取得优势。走出这步棋,力高健康生活未来的不确定性或进一步增强。

以“力高健康生活”之名递表上市,打出“健康”的牌标新立异,黄若虹与黄若青兄弟似乎想要讲一个不一样的物管故事。然而对IPO募资的规划,这部分业务分到的资金却只有10%。

根据公告透露,力高健康生活计划于2022年、2023年分别开设10家、11家怡邻健康中心,计划使用全球发售所得款项净额拨付新开设怡邻健康中心的租金、装修及改造开支,并招聘怡邻健康中心僱员、向其提供培训及支付薪资福利。

投资收并购与扩充社区康养服务之外,力高健康生活对余下部分的募资用途主要计划在三个方面:约15%将用于升级资讯科技基础设施、提升智慧社区管理;约10%将用于提升生活管家服务,以提升客户体验及满意度;余下10%将用于一般业务用途及营运资金。

编辑:王亚冉关键词:

两个品种LPR均与上月持平

两个品种LPR均与上月持平

理财子公司如何走出差异化的

理财子公司如何走出差异化的

四项标准聚焦于事故汽车维修

四项标准聚焦于事故汽车维修

成都银行将于近期发行可转债

成都银行将于近期发行可转债

金融机构存贷款稳步增长 楼

金融机构存贷款稳步增长 楼

新车销售由增量市场逐步转向

新车销售由增量市场逐步转向

紧跟消费升级 国美打造全零

紧跟消费升级 国美打造全零

大盘反弹力度持续减弱 个股

大盘反弹力度持续减弱 个股

48小时点击排行

48小时点击排行