3月2日,大发地产(06111.HK)公告称,有一笔2227.5万美元的利息已于1月30日到期,但因该公司此前被债权人提起“清盘呈请”,为避免选择性偿付,故未兑付这笔利息。

这是这家上海房企,近期第二次引发大规模关注。

上一次是2月21日,被债权人提起“清盘”,这也是近期港股内房股中的首例。

业内人士猜测:“大概率是大发地产没钱偿还优先票据利息,也没有钱还清盘申请的债,所以使部分未同意展期的债权人提起了清盘呈请”;而被提起“清盘”又迫使企业更加不能偿付这部分债权人的债务,因为这可能会促使更多债权人拿起“法律武器”,走上“清盘”的道路,而困境中的房企最担心就是债权人采取“激进”法律行动。

也有专家认为,清盘和债务重组是互相排斥的两条路,选一条就没有另外一条。所谓“债务整体重组”和“选择性偿还”,只是一个说服力有限的理由而已。

01

未兑付债务因“呈请清盘”?

3月2日,大发地产发布公告称,由公司发行并于联交所上市的,于2022年7月到期的12.375厘优先票据,有2227.5万美元的利息已于1月30日到期。

由于呈请的缘故,公司董事会认为:“有必要避免选择性偿付,以确保其所有债权人得到公平对待,因此于宽限期届满前未进行这笔利息兑付。”

同时,大发表示:“正着手委任财务顾问,以协助对公司的境外债务进行整体重组,以尽快与所有利益相关者达成一致的解决方案。公司已委任盛德律师事务所作为其法律顾问,以支持此方面的工作。”

据悉,令大发陷入清盘风波的导火索,是一笔总额为2.8亿美元的优先票据。

此前2月21日,大发地产曾发布内幕消息公告称,2022年2月18日,因本金为1500万美元的若干优先票据未予偿还,而被债权人向香港高等法院提起清盘呈请。被提起清盘的公司,包括大发地产和旗下一子公司,其中,大发地产为优先票据发行人,该子公司为担保人。

据大发地产1月6日公告,上述优先票据总金额为2.8亿美元,分别于2021年1月19日及2021年6月10日发行,年利率9.95厘。截至1月6日,该票据未偿本金总额为1.845亿美元,约合人民币11.64亿元。

在2月21日的公告中,大发表示“公司将强烈反对呈请”,并将“采取一切必要措施保护合法权利。”

需要解释的是,“清盘”指公司停止一切生产运作,将所有资产在短期内进行出售变现;然后,按先后次序偿还,或分派给未付的债项;最后,按法律程序,宣布公司解散的法律程序。

而此次被债权人提起清盘呈请,也是近段时期港股内房股中的首例。这一操作也使得这家上海房企赚足了“眼球”。

对此,协纵策略管理集团联合创始人黄立冲指出:“任何展期都是以某一比例的同意率开展实行,达到比例才能实施,没有同意的部分仍要按期支付款项。”也就是说,同意展期的只是部分债权人,而任何不同意的债权人未获偿付时,都可以提出清盘。

针对大发地产深陷清盘风波,同策咨询研究总监宋红卫猜测:“大概率是大发地产没钱偿还优先票据利息,也没有钱还清盘申请的债,所以使部分未同意展期的债权人提起了清盘呈请”。而被提起“清盘”又迫使企业更加不能偿付这部分债权人的债务,因为如果偿还,会促使更多债权人走上“清盘”的道路。而困境中的房企,最担心就是债权人采取“激进”的法律行动。

黄立冲认为,清盘和债务重组是互相排斥的两条路,选一条就没有另外一条。“如果公司清盘了,就不存在境外债务重组了。”黄立冲进一步指出,“债务重组的说法”与“认为清盘不会得到法庭认可的看法”是互相排斥和矛盾的。“既然法庭不支持清盘就不会清盘,既然不清盘就不会有任何选择性偿付的危险,且如果按时偿还利息也不构成选择性偿付。所谓“债务整体重组”和“选择性偿还”,只是一个说服力有限的理由而已。

02

三道红线“两绿一黄”

财报显示,大发地产成立于1996年,创始人为葛和凯,2018年10月登陆港交所上市。该公司总部位于上海,深耕长三角地区及成渝都市群,产品遍及上海、南京、杭州、温州、成都等30余城市。目前,在售项目包括“徐州·天辰”、“成都·璞悦珑山”、“绵阳·江屿湾”等。

财报显示,大发地产2021年全年合同销售金额约375.63亿元。2020年,公司累计录得合同销售金额为303.2亿元,比2019年的210亿元大增44.3%。

2021年中报业绩发布会上,大发地产CFO黄展鸿曾表示,2021年底前到期的有息负债有27亿,美元债13亿,银行贷款4亿,非银部分10亿。其中美元债13亿部分已在7月份偿还。

另据东方财富,截至2021年6月30日,大发地产资产总额为395.47亿元,总负债296.73亿元,其中,流动性负债总计216.88亿元,非流动性负债总计79.85亿元。此外,2018-2020年,大发负债总额分别为160.12亿、220.44亿、262.84亿元。由此可见,大发的发展似乎并不“激进”。

此外,在2020年大发的“三道红线”全绿。据美银证券研报,2020年,大发地产的总现金同比增55%至约73亿元、净负债率同比下降17个百分点至61%、剔除预收账款后的资产负债率约69%、总现金短债比维持在1.4倍,已满足“三道红线”政策绿档要求。

而据21财经推出的上市房企三道红线查询器显示,2021年上半年,大发地产剔除预收账款的资产负债率为68.96%,净负债率为56.43%,现金短债比0.85,两绿一黄。

03

管理层出现动荡

受房地产大环境影响,大发也出现了人员动荡。

去年11月,有市场消息称,大发地产启动集团与区域的裁员,涉及客研、投资等多个部门,总体计划裁员幅度相当大。

此外,其首席执行官廖鲁江也于今年1月底离职。公开资料显示,廖鲁江2018年离开世茂加入大发地产,主管营销。另据亿翰智库数据,大发地产2018年已跻身房企百强阵列,并于当年成功登陆港交所上市。廖鲁江去职后,首席执行官一职由冷俊峰接替。

值得注意的是,廖鲁江的离职也意味着,大发此前招揽的一批明星职业经理人,已只剩冷俊峰一人。

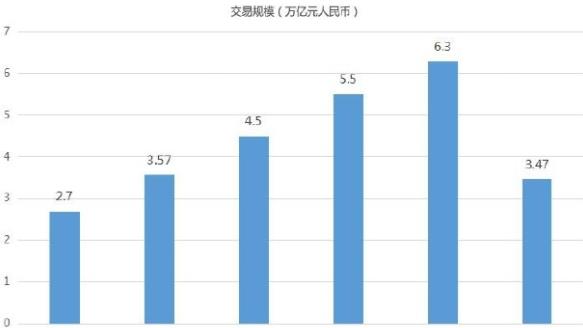

此外,自去年7月开始,大发的销售也有所下降。据大发地产每月发布的经营数据,2021年前6个月,大发地产合同销售金额约为258.09亿元,月均合同销售额约43亿元。

然而,进入7月份,销售金额开始下滑:7月约为30亿;8月约为25亿;9月约为23亿;10月销售额仅为20亿不到;11月、12月以及今年1月,大发的月均销售额仅为10亿元左右。

除销售下滑外,大发近期的融资成本也居高。据悉,该公司近期发行一笔2023年到期的1亿美元绿债,利率在13.50%的高位。另据21世纪经济报道,大发还向员工推出了年化收益14%的理财产品。不过,该消息未获大发方面的证实或证伪。 编辑:赵海名

关键词:

世纪华通成立“云数据事业部

世纪华通成立“云数据事业部

注册制改革坚持以信息披露为

注册制改革坚持以信息披露为

近期人民币汇率持续上涨 突

近期人民币汇率持续上涨 突

成都银行将于近期发行可转债

成都银行将于近期发行可转债

金融机构存贷款稳步增长 楼

金融机构存贷款稳步增长 楼

新车销售由增量市场逐步转向

新车销售由增量市场逐步转向

下行趋势中的首要原则建议逢

下行趋势中的首要原则建议逢

48小时点击排行

48小时点击排行