曾几何时,能投资中概股是一件引以为傲的事,它说明你的眼界和财路都比较开阔,充分分享了中国互联网企业的高速增长红利。当然,如果在今年初没有止盈,那现在盈利基本都还回去了,甚至还倒亏了不少。

此次中概股持续大跌,从美国股市摘牌的担忧是导火索,但其背后还有没有深层次的原因?去年以来,中概股面临多事之秋,除了面临比较严格的行业监管,又是反垄断又是限制资本无序扩张,很多曾经高调得不可一世的中概股企业已经相当低调了,正按照有关部门的要求严格整改。在这种情况下,其经营业绩也确实不好看,截至2021年年底,阿里巴巴净利润同比下滑75%,腾讯去年三季度非国际会计准则下净利润同比下滑2%,系十年来的首次下滑。这些似乎都是中概股突然被资本抛弃的表面因素,毕竟没有了增长红利那么股价下跌也属正常。

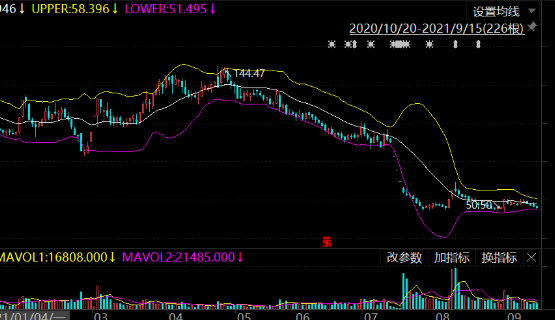

在平台红利的催动下,不少中国互联网企业这几年增速迅猛,股价也是芝麻开花节节高。阿里巴巴美国ADR存托凭证一度涨到319美元,其港股在2020年下半年也一度涨到309港元。网易、腾讯都在去年涨到过历史最高点,彼时可谓风光无限。当然,有涨就有跌,经历了最近一年的行业洗牌,这些互联网平台企业在最近一年多也面临业绩与股价“双杀”,目前进入了加速赶底阶段。

如果是正常的调整也不是问题,但目前每天都是10%甚至20%地迅猛下跌,还连带了很多没有被点名摘牌的中概股每天跌40%到50%,就有恶意做空的嫌疑了。有种观点认为,这是海外资金有预谋的做空中国资产的一个突破口。其理由也颇有逻辑:做空在美国上市的中概股,可以诱发次日港股的中概股跟跌,中概股又是港交所的权重品种,势必造成恒生指数大跌,从而传导至A股市场,令沪深两市跟跌。至少从最近一两周的情况看,是按照这个趋势在一步一步发展的。所以,目前中概股的大跌,已经不是经营不力摘牌转市那么简单,而是对投资中国预期的改变。

从另一个角度看,利用上一代互联网平台快速成长起来的众多互联网企业从企业本身看,基本都是中国数一数二的优质公司,虽然它们的科技属性不是很高,但解决了大量就业,也贡献了大量税收,这些都是不可否认的。从某种程度看,中概股基本都是中国优秀企业的标杆,这样的企业就算经营有波动,但并不是坏到一塌糊涂,完全不至于一夜之间就被抛弃。

从更深层次去思考,中概股的流通筹码大多数都是机构投资者持有,如果继续这样大幅下跌,势必影响很多国内机构投资者的持仓。从这个角度看,A股很多“报团取暖”的品种正在瑟瑟发抖,其实也正是因为这些白马蓝筹的持续下跌,导致A股走势难看。从不利的角度看,这些都是机构资金重仓的品种,一旦跌到警戒线以下,将诱发大规模赎回,这样可能产生巨大的负反馈效应,这是最不愿意看到的多米诺骨牌效应,这点需要引起高度重视。从维护金融稳定的角度出发,有关部门至少也应该有所动作,不能放任做空资金肆意妄为,防止市场“大落”应成为当务之急。

迪拜世博会中国馆举办湖南活

迪拜世博会中国馆举办湖南活

苏州工业园区加大用工服务保

苏州工业园区加大用工服务保

商业银行需要创新绿色金融业

商业银行需要创新绿色金融业

成都银行将于近期发行可转债

成都银行将于近期发行可转债

金融机构存贷款稳步增长 楼

金融机构存贷款稳步增长 楼

新车销售由增量市场逐步转向

新车销售由增量市场逐步转向

基金管理公司积极申购旗下产

基金管理公司积极申购旗下产

48小时点击排行

48小时点击排行