4月22日晚间,华润微(688396.SH)披露了2019年年度报告。2019年,公司实现营业收入57.43亿元,同比减少8.42%;归属于上市公司股东的净利润4.01亿元,同比减少6.68%;归属于上市公司股东的扣除非经常性损益的净利润2.06亿元,同比减少35.97%;经营活动产生的现金流量净额5.76亿元,同比减少61.13%。

截至4月23日收盘,华润微报36.95元,涨幅5.72%,成交额14.16亿元,换手率13.17%。

华润微于2020年2月27日登陆上交所科创板,发行价格为12.80元/股。上市前,华润微业绩连续上涨。

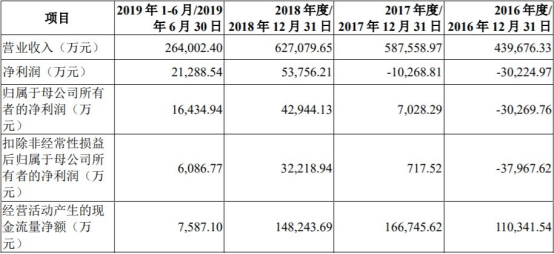

据招股说明书,2016年至2018年,华润微的营业收入分别为43.97亿元、58.76亿元、62.71亿元;归属于母公司所有者的净利润分别为-3.03亿元、7028.29万元、4.29亿元;扣除非经常性损益后归属于母公司所有者的净利润分别为-3.80亿元、717.52万元、3.22亿元;经营活动产生的现金流量净额分别为11.03亿元、16.67亿元、14.82亿元;主营业务毛利率分别为14.57%、17.63%、25.20%。

上市两个月后,华润微发布上市后首份年报,业绩变脸。4月22日晚间,华润微发布的2019年年度报告显示,2019年,公司实现营业收入57.43亿元,同比减少8.42%;归属于上市公司股东的净利润4.01亿元,同比减少6.68%;归属于上市公司股东的扣除非经常性损益的净利润2.06亿元,同比减少35.97%;经营活动产生的现金流量净额5.76亿元,同比减少61.13%;主营业务毛利率为22.94%,比上年减少2.26个百分点。

华润微表示,报告期内,公司营业收入下滑,主要系制造与服务板块的晶圆制造业务收入减少;归属于上市公司股东的净利润减少,主要系公司销售收入和毛利率均下滑的影响所致。

华润微上市时披露的公告书显示,本次初始发行的股票数量2.93亿股,不涉及股东公开发售股份,公开发行股份数量不低于本次发行后已发行股份总数的25%。本次发行已采用超额配售选择权,按本次发行价格向网上投资者超额配售初始发行股票数量的15%(4394.90万股),若超额配售选择权全额行使,本次发行的股票数量扩大至3.37亿股,占本次发行后已发行股份总数的27.71%。

在行使超额配售选择权之前,本次发行募集资金总额为37.50亿元,扣除发行费用后,募集资金净额为36.73亿元;若全额行使超额配售选择权,本次发行募集资金总额为43.13亿元,扣除发行费用后,募集资金净额为42.34亿元。分别用8英寸高端传感器和功率半导体建设项目、前瞻性技术和产品升级研发项目、产业并购及整合项目、补充营运资金。

华润微本次发行费用总计,行使超额配售选择权之前为7712.25万元,若全额行使超额配售选择权为7716.17万元。其中,支付给保荐机构中金公司的承销及保荐费用为6000.00万元。

另外,支付给天职国际会计师事务所(特殊普通合伙)的审计及验资费用为581.01万元;支付给北京市环球律师事务所的律师费用为467.24万元。

在保荐机构子公司跟投方面,中金公司的全资子公司中国中金财富证券有限公司获配股数781.25万股,获配金额1.00亿元,占首次公开发行股票数量的比例为2.67%(行使超额配售选择权之前)、2.32%(若超额配售选择权全额行使)。

3月27日,保荐机构中金公司全额行使超额配售选择权,华润微在初始发行2.93亿股普通股的基础上额外发行4394.90万股普通股,本次发行的最终发行股数为3.37亿股,增加的募集资金总额为5.63亿元,连同初始发行规模2.93亿股股票对应的募集资金总额37.50亿元,本次发行最终募集资金总额为43.13亿元。扣除发行费用合计为7712.64万元,募集资金净额为42.36亿元。

中金公司在对华润微的发行保荐书中称,发行人所处行业市场空间巨大、市场需求持续增长,发行人具有领先的行业地位,具有较强的竞争优势;发行人具备技术成果有效转化为经营成果的条件,采用成熟的有利于企业持续经营的商业模式,依靠核心技术形成较强成长性。

4月22日,华润微发布关于增加使用募集资金主体的公告。本次拟新增控股子公司无锡华润华晶微电子有限公司以及全资子公司无锡华润微电子有限公司和华润微电子控股有限公司为“前瞻性技术和产品升级研发项目”的实施主体,募集资金使用方式为股东借款,除新增前述子公司作为实施主体外,公司募投项目的投资总额、募集资金投入额、建设内容等不存在变化。

同日,华润微还发布了关于使用募集资金置换预先投入募投项目自筹资金的公告。公司本次使用公开发行股票募集资金置换截至2020年3月31日预先已投入募投项目中的8英寸高端传感器和功率半导体建设项目及产业并购及整合项目自筹资金共计人民币3.85亿元。(记者田云绯 华青剑)

粮食供给安全的要求越来越高

粮食供给安全的要求越来越高

2022年服贸会增加赞助商层级

2022年服贸会增加赞助商层级

GDP万亿城市进入新一轮的升

GDP万亿城市进入新一轮的升

长沙实现数字人民币税款缴纳

长沙实现数字人民币税款缴纳

新车销售由增量市场逐步转向

新车销售由增量市场逐步转向

中国文旅创新发展 消费市场

中国文旅创新发展 消费市场

48小时点击排行

48小时点击排行