3月31日,安永发布2022年第一季度IPO报告。报告显示,今年一月份全球IPO活动开局强劲,然而,第一季度整体IPO活动大幅下降。2022 年第一季度,全球IPO市场共产生321宗交易,筹资额为544亿美元,同比分别下降37%和51%。

从区域整体表现来看,2022年第一季度,美洲区共完成37宗IPO活动,筹集金额24亿美元,交易数量和筹资额同比分别下降了72%和95%。亚太区共录得188宗IPO,筹资额达427亿美元,交易数量同比下降16%,而筹资额增长18%。欧洲、中东、印度及非洲(EMEIA)区市场共产生96宗交易,筹资总额为93亿美元,同比分别下降38%和68%。

安永全球上市服务主管合伙人吴继龙表示:“与2021年第一季度相比,IPO活动减少并非意料之外,因为去年第一季度IPO活动为过去21年以来最活跃的一季。国际局势变化和诸多不确定性因素的出现也给该季度下半期的资本市场带来冲击。当前,新冠疫情等影响经济复苏的因素仍然存在,随着IPO候选企业延迟上市,IPO活动可能会进一步放缓。企业需要做好充分准备,在合适的时机进入市场,也需要审慎检视业务模型,准备备选的融资方案。”

亚太区今年开局强劲,尽管第一季度的交易数量下降16%,但筹资额同比增长18%。今年第一季度全球七家大型IPO中,有四家在亚太区上市,其中包括两宗筹资额最大的IPO。亚太区第一季度的188宗IPO共筹集427亿美元,超过了2021年第一季度的筹资总额,成为近21年来筹资额最高的第一季度。行业方面,工业板块以交易数量领先(40宗IPO,33亿美元),其次是材料行业(37宗IPO,53亿美元),而能源行业(8宗IPO,112 美元)和电信行业(3宗 IPO,85亿美元)则以筹资额领先。

安永亚太区上市服务主管合伙人蔡伟荣表示:“新冠疫情仍然影响亚太区多地的经济与IPO活动。然而,今年下半年IPO活动有望增加。随着各国政府和央行继续支持经济增长和流动性,IPO市场仍对高质量公司持欢迎态度。我们建议IPO候选企业制定B计划,以探索更多方式,吸引来自不同地区的投资者。”

大中华区交易数量同比下降28%(97宗),筹资额小幅增长2%(301亿美元)。尽管中国内地的交易数量也出现小幅下降,但由于第一季度的7宗大型IPO中有3宗在中国内地进行,筹资额同比有所上升。

2022年第一季度,欧洲占全球IPO交易数量的15%,而募集资金仅占全球的5%。两家欧洲交易所在交易数量和募集资金方面位居前12 位。欧洲的交易数量为47宗,筹资额为27亿美元。

由于经济环境和市场状况的变化,第一季度的行业表现略有变化。科技行业和材料行业的IPO数量并列首位,各有58宗,筹资金额分别为99亿美元和59亿美元。紧随其后的是工业企业(57宗IPO,筹资50亿美元)。自2020年第三季度以来,科技行业连续第七个季度在IPO交易数量上占据主导地位,其筹资额排名第二——打破了自2020年第二季度以来连续七个季度募资额最高的纪录。

2022年第一季度,能源行业的IPO融资最多(15宗IPO,募资122亿美元),这得益于第一季度在韩国交易所最大的IPO;而在第一季度上海证券交易所第二大IPO的推动下,电信行业排名第三(6宗IPO,募资86亿美元)。

关键词: 同比下降

强化区企合作 共同推进新首

强化区企合作 共同推进新首

卫龙就“包装文案被指打低俗

卫龙就“包装文案被指打低俗

四川自贸试验区青白江片区是

四川自贸试验区青白江片区是

成都银行将于近期发行可转债

成都银行将于近期发行可转债

金融机构存贷款稳步增长 楼

金融机构存贷款稳步增长 楼

新车销售由增量市场逐步转向

新车销售由增量市场逐步转向

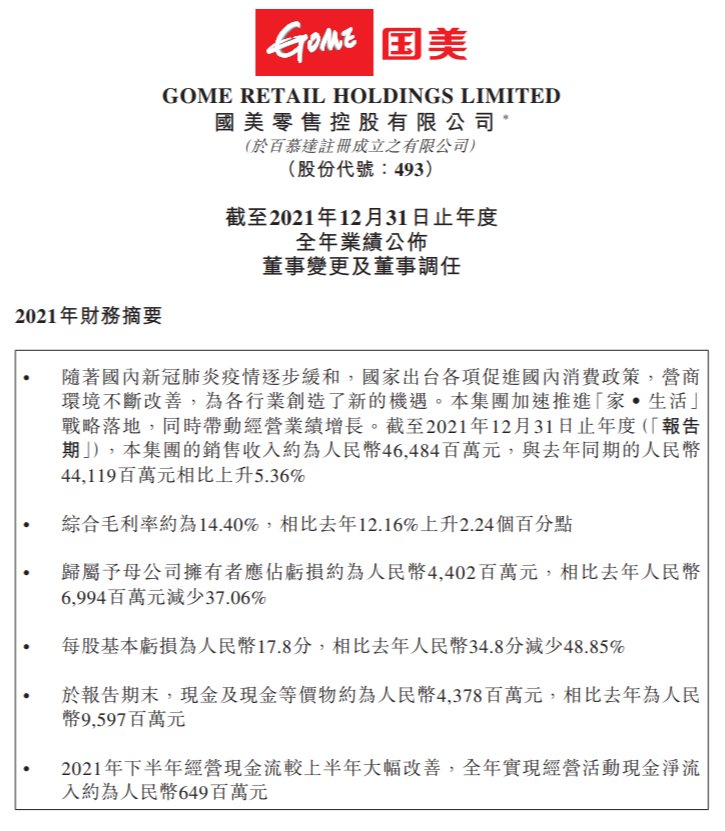

推进高质量发展 国美零售实

推进高质量发展 国美零售实

9家银行理财公司披露业绩

9家银行理财公司披露业绩

48小时点击排行

48小时点击排行