原标题:招股书失效,“苏州物管第一股”愿望落空,专家:2022年将是物企整合并购关键年「物业上市系列报道」

3月2日,港交所披露信息显示,有望成为“苏州物管第一股”的苏新美好生活服务股份有限公司(以下简称“苏新美好生活”)招股书变更为“失效”状态。嘉和家业物业服务研究院院长唐卓向《华夏时报》记者分析指出,苏新美好生活招股书的失效与当前市场行情低迷有关,也与港交所上调上市盈利门槛存在一定关系,“尤其对于规模较小的企业而言影响较大”。

9成以上收益来自苏州

2021年8月30日晚,苏新美好生活向港交所递交了招股书。招股书显示,根据弗若斯特沙利文的资料,作为“长三角地区,尤其是苏州的综合性城市服务及物业管理服务提供商之一”,于2020年,按总收益及城市服务收益计,公司在苏州物业管理服务市场及苏州城市服务市场排名均为第一。

若成功上市,苏新美好生活将晋级为 “苏州物管第一股”。但今年3月2日,港交所信息显示,该公司招股书处于“失效”状态。而从招股书中可以看出,尽管有国资背景加持,但这家物企规模较小、收入来源单一、营收能力较弱等也是无法回避的事实。

2018年、2019年、2020年以及截至2020年及2021年6月30日止六个月(以下简称“报告期内”或“往绩记录期”),苏新美好生活的总收益分别为3.88亿元、4.36亿元、4.37亿元、2.01亿元及2.22亿元。同期,来自苏州的收益分别为3.86亿元、4.34亿元、4.34亿元、1.99亿元及2.2亿元,在总收益中的占比分别为99.5%、99.5%、99.4%、99.3%及99.4%。

“自1994年起,我们已与苏高新集团建立紧密而又广泛的合作关系。”据招股书,报告期内,截至2021年6月30日,苏新美好生活的40个在管物业由其母公司苏州苏高新集团有限公司(以下简称“苏高新集团”)或其合营企业或联营公司开发,总建筑面积为420万平方米,约占公司总在管面积的63.0%。据招股书,苏高新集团是苏州高新区管委会直属的国有独资企业。截至招股书披露当日,苏新美好生活由苏高新集团及苏高新城建分别持有6984.68万股及515.32万股,分别约占股本的93.13%及6.87%。

不过,苏新美好生活“亦致力于透过管理独立第三方物业开发商开发的物业以扩大我们的业务规模”。报告期内,该公司向由独立第三方物业开发商单独开发的物业提供物业管理服务产生的收益分别约占商业物业管理服务总收益的44.2%、45.8%、44.6%、45.7%及43.2%,分别约占住宅物业管理服务总收益的10.2%、13.7%、19.7%、17.6%及19.3%。

值得一提的是,相比一般物企倚重住宅物业服务,苏新美好生活业务条线多元,主要从城市服务、商业物业管理服务、住宅物业管理服务及物业租赁这些业务线中获得收益。

其中,来自商业物业管理服务的收益分别占同期总收益的48.8%、45.4%、44.9%、47.5%及46.3%,为最主要的收益来源。而报告期内,来自城市服务的收益也较为出色,分别为9270万元、1.35亿元、1.41亿元、6050万元及7550万元,分别占总收益的23.9%、30.9%、32.3%、30.1%和34.1%。此外,截至2021年6月30日,苏新美好生活还为8个项目提供市政基础设施服务,并在苏州建成2个垃圾处理中心及一个垃圾集运中心。

从财务数据来看,报告期内,苏新美好生活的整体毛利率分别为18.3%、20.3%、21.1%、21.3%及23.4%,处于行业低位(据克而瑞数据,2021上半年,上市物企的平均毛利率约为31.4%)。

2018年-2020年,苏新美好生活服务的毛利率相对稳定,分别为22.5%、22.0%及23.0%。其中物业租赁服务的毛利率最高,由截至2020年6月30日止六个月的70.5%提高至截至2021年6月30日止六个月的86.4%,主要是由于2021年停止为租户减免440万元租金(作为应对疫情的缓解措施)。

截至2021年上半年,城市服务、商业物业管理服务、住宅物业管理服务、物业租赁服务的毛利率分别为25.1%、19%、8.1%、86.4%,不同业务之间的数据相差较大。

对于其物业租赁服务的毛利率高于城市服务、商业物业管理服务和住宅物业管理服务毛利率的情况,苏新美好生活解释说,这主要是因为其他三条业务线更属劳动密集型,销售成本一般较高,尤其是劳工和分包成本。但截至2021年上半年,毛利率较高的物业租赁服务营收约1258万元,仅占总收入的5.7%,并不足以推翻现有整体毛利率水平格局。

物企上市进入“渐冻期”

3月9日,至于失效原因、公司是否会再次提交招股书、如何提高整体毛利率水平等问题,《华夏时报》记者向苏新美好生活方面拨打了电话,对方表示将会由专人与记者联系,但截至发稿未收到对方回复。

在嘉和家业物业服务研究院院长唐卓看来,根据苏新美好生活提交的招股书,企业2018-2020年净利润分别为3615.5万元、4355.4万元、4810.3万元,2021上半年年的净利润为2387.0万元,属于是“仅高于门槛”的水平。因此,唐卓向《华夏时报》记者直言,“由于企业规模小、盈利能力不足等问题,上市难度较大”。

实际上,苏新美好生活的折戟并不令人意外。自2021年以来,随着上市热潮的逐渐褪去,物企招股书失效已经不再是新鲜事,能够通过聆讯的物企已是凤毛麟角。

2022年初至今,港交所仅有金茂服务一家通过聆讯,并在3月10日顺利上市。除此之外,根据港交所官网公布的信息,《华夏时报》记者不完全统计,包括苏新美好生活在内,目前已有超过10家物企招股书处于“失效”状态,其中多数在招股书过期后并未继续推进上市进程,另有7家物企明确“终止上市”。

截至目前,在港交所门前排队等待上市的物企尚有8家。其中明宇商服、东原仁知服务、力高健康生活以及鲁商服务均是二次递表;首次递表的瑞安新天地和万盈服务也在“失效”边缘徘徊:如果不能在3月13日和3月20日前成功过会,两家物企将失望而归。

对此,唐卓认为,2020年以来,物业股的稀缺性即已大幅下降,加之经历了物业板块估值下调、关联地产信用危机等阶段,当前港交所对于物业股上市把控较为严格,资本对于物业股也动力不足,日后中小企业上市的难度将明显上升。比如,苏新健康生活招股书失效就与当前市场行情低迷有关,也与港交所上调上市盈利门槛存在一定关系。

2021年5月,港交所宣布,自2022年1月1日起,将把主板上市盈利规定调高60%。毫无疑问,随着港交所门槛的提高,部分规模偏小、财务数据并不亮眼的中小物企冲击资本市场的机会将越来越少。

但相比去年下半年房企频繁遭遇信用危机的情况,物管市场的空间仍值得期待。中指研究院在2022物企港股IPO预测分析中指出,物企虽然经历了短期的波折,但其向上的势头并未改变,企业的发展需求并未改变,同时,2022年港股IPO市场有已交表企业作为基本面支撑,再有行业龙头企业和地方国企加持,中指研究院认为“2022年物业服务企业资本市场发展必定值得期待。”另一方面,尽管物业股的估值已出现了整体回调,但仍远远高于房企的整体估值。

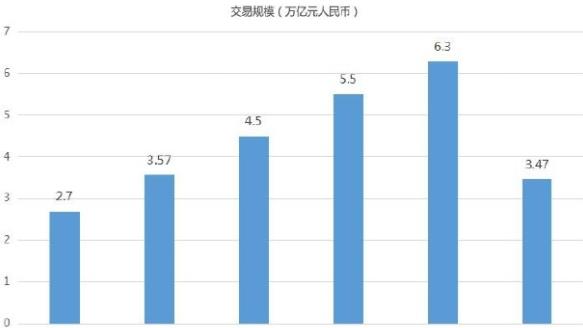

值得一提的是,在资本市场对物企IPO逐步回归理性的同时,物业赛道的竞争也愈来愈激烈,“大鱼吃大鱼”的现象不断上演。中物研协和克尔瑞物管日前联合发布的《2021年度物企上市公司并购研究报告》显示,截至2021年12月31日,共有29家上市物企发起53项并购,并购交易总额达366.88亿元,交易所付总代价为2020年同期94.30亿元的3.77倍。

“头部物企将未来三到五年看作行业整合并购窗口期,将快速拓展规模视为第一要务。”克而瑞物管分析师同时也认为,2022年将是整合并购关键年,在规模增长基础上,并购后的整合和运营管理是决定能否达到“1+1>2”效果的关键。

编辑:黄宁关键词:

中国石化与沙特阿美将充分发

中国石化与沙特阿美将充分发

养老服务供需矛盾突出 多渠

养老服务供需矛盾突出 多渠

我国经济仍处于结构调整期

我国经济仍处于结构调整期

成都银行将于近期发行可转债

成都银行将于近期发行可转债

金融机构存贷款稳步增长 楼

金融机构存贷款稳步增长 楼

新车销售由增量市场逐步转向

新车销售由增量市场逐步转向

1月备案私募资管产品 设立

1月备案私募资管产品 设立

48小时点击排行

48小时点击排行